התוכנית הפיננסית חייבת להיות פרסונלית, ולא רק בגלל ההבדלים ברמות ההון וההכנסה, במספר הנפשות, בתוכניות הגדולות ובצרכי המחיה השוטפים. היא חייבת להיות שונה ומותאמת עבור כל אחת ואחד, משום שבבני אדם עסקינן. כשם שלאנשים שונים יש טעמים שונים באוכל, ביגוד ותחומי עניין, כך אנחנו שונים זה מזה במידת הסיכון שאנחנו מוכנים לקחת. יש לזה קשר ישיר למה שנבחר לעשות עם הכסף שלנו.

כעת, אחרי שערכנו צ'ק אפ פיננסי והוצאנו את כל מה שאפשר מהמסלקות, אפשר לעבור למנה העיקרית: בניית התוכנית הפיננסית.

גם התהליך הזה, ניחשתם נכון, מורכב ממספר שלבים.

לאחר שהבנתם במדויק, יחד עם המתכננת או המתכנן הפיננסי, מהי נקודת המוצא הפיננסית שלכם, אפשר להתחיל להציב יעדים ריאליים לעתיד. בשלב הזה תגדירו יחד את המטרות שהייתם רוצים להשיג באמצעות ההון שיעמוד לרשותכם. בסופו של דבר, חשוב לזכור שכסף הוא לא מטרה בפני עצמה – זה בסך הכול אמצעי שאמור לקדם אתכם אל איכות החיים ורמת החיים הרצויה, עכשיו ובעתיד.

היעדים צריכים להיות ברורים, מוגדרים, וכבר אמרנו – ריאליים, כך שהם לא יישארו על הנייר. הרעיון הוא לנסח יעדים שניתן יהיה ליישם בהמשך מבלי להידרש לשינויים מרחיקי לכת בהתנהלות הכלכלית השוטפת.

לאחר שניסחתם יעדים ברורים לשנים הבאות, המתכנן הפיננסי יבנה עבורכם תוכנית שאמורה להביא אתכם אליהם. מפת דרכים פיננסית רצינית תכלול את הפתרונות הפיננסיים האופטימליים מבחינתכם. כך למשל, המתכנן יסייע לכם לבחור את קרנות ההשתלמות ופוליסות הביטוח המשתלמות ביותר, וכמובן, יבדוק לעומק את אפיקי ההשקעה והחיסכון האפשריים – הן הנזילים והן לטווח ארוך, קרי: במישור הפנסיוני.

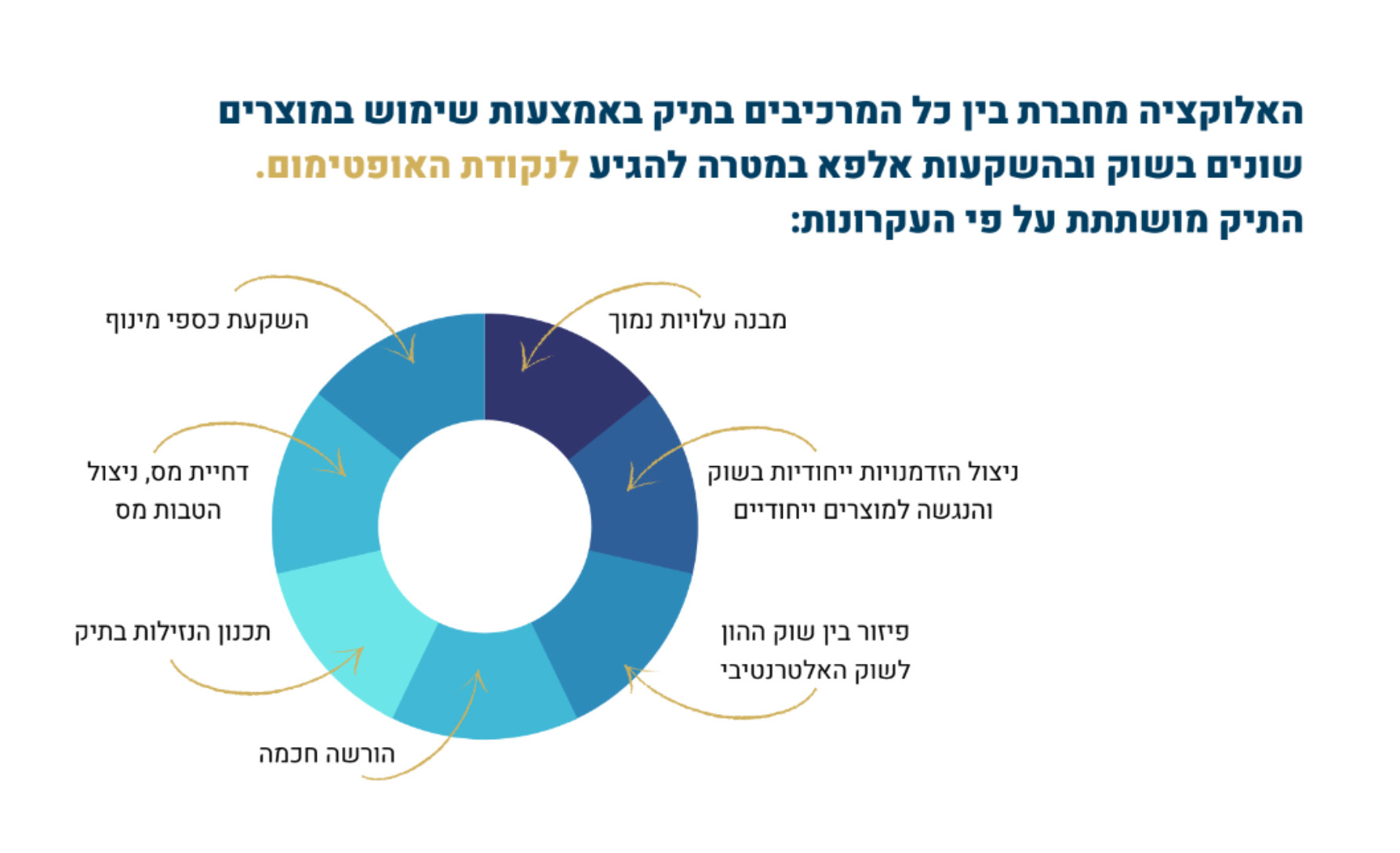

ככה עשוי להיראות תיק ההשקעות שלכם בסיום התהליך:

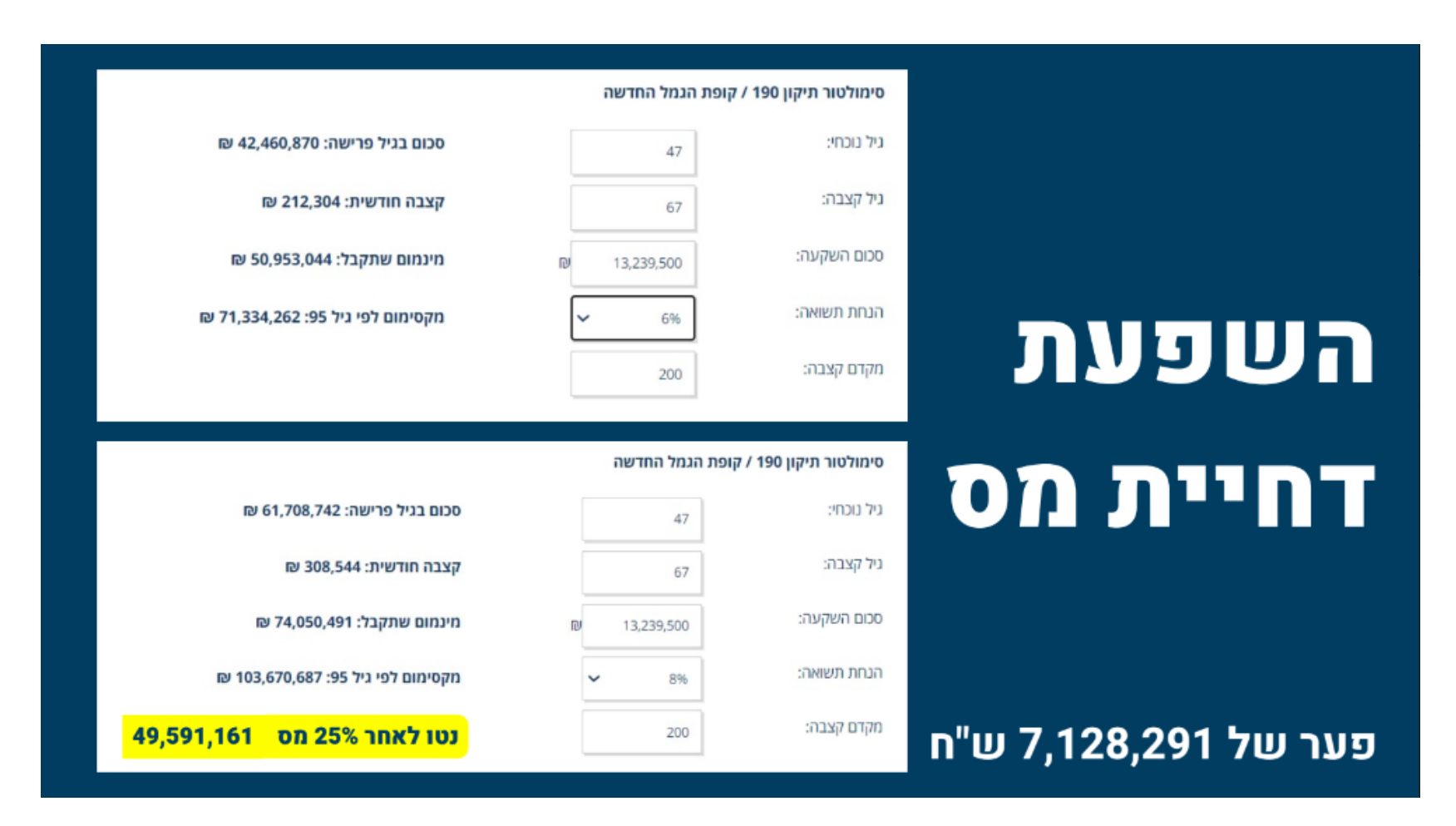

עוד מרכיב קריטי, שרבים נוטים משום מה להזניח ואילו אצלנו באינווסטור שמים עליו דגש, נוגע להיבטי המס. ישראל, כדאי לדעת, היא סוג של גן עדן מיסויי לחוסכים. היכרות טובה עם המכשירים דוחי המס והמעניקים פטור ממס היא עוד רווח נקי באפס מאמץ. מתנה מהמדינה.

בשלב הזה ההגה עובר לידיים של המתכנן הפיננסי. הוא יבצע עבורכם את השינויים שהחלטתם לערוך, ייפגש עם נציגי חברות הביטוח ומנהלי השקעות (לעיתים גם יפגיש אותם אתכם), ימלא את הטפסים הנדרשים להעברת הסכומים לאפיקי ההשקעה הרלוונטיים (וידאג להחתים אתכם) ועוד.

הוצאה של תוכנית פיננסית לפועל מתבצעת לאורך זמן ובתנאי סביבה משתנים. משום כך, קריטי שהמתכנן הפיננסי ינהל מעקב ובקרה אחר מימוש התוכנית, יבצע התאמות כשאלו נדרשות ויעדכן אתכם בשקיפות מלאה על כל צעד.

תאמו איתנו עוד היום פגשית צ׳ק אפ פיננסי עם אחד מהמתכננים הפיננסים המוסמכים שלנו. דבר ואיתנו כבר עכשיו, אם זה ע״י השארת פרטים כאן בטופס או במעבר לשיחת וואטסאפ ישירה.

יש ארבע קבוצות עיקריות:

1. מי שנפגשו באופן חד פעמי עם סכום כסף גדול, למשל בעקבות אקזיט, ירושה או גירושים;

2. בני 67-55, לקראת פרישה, שמבינים כי צפויה להם ירידה בתזרים ובצידה הוצאות כבדות פתאומיות כמו עזרה לילדים עם חתונה או דירה;

3. גיל הזהב – לאחר הפרישה, שלא פעם מלווה גם בסכום חד פעמי גדול;

4. חבר'ה צעירים יותר, בני 55-35, עם הכנסות גבוהות (הייטקיסטים, בעלי חברות, עצמאים מצליחים). אלה, שבעבר תכנון פיננסי היה פחות רלוונטי עבורם, מבינים כיום כי בעולם דינמי אין ודאות שיכולת ההשתכרות הנוכחית תישמר. לכן, הם מעוניינים בתהליך אגרסיבי של הגדלת הכנסה פסיבית שתוכל לספק להם עוד רגל חזקה.

בקורס מבוא לכלכלה לומדים את ההבדל שבין רואה חשבון לכלכלן: בעוד שהראשון מחשב את מה שיש, השני מכניס לחישוב גם את מה שיכול היה להיות או ניתן היה לעשות (העלות האלטרנטיבית, בלשון מקצועית).

יש משהו מתסכל במחשבה "מה היה אילו"; בהתבוננות בדיעבד על הטבלאות ועל השנים המצוינות שפספסנו. אל תלכו לשם. להיפך: תראו בזה דרבון להמשך. תחשבו כמה מדכא יהיה לחשוב על הזמן הנוכחי בעוד כמה שנים, אם לא תפעלו עכשיו. והנה עוד בשורה מנחמת: בתוחלת החיים הנוכחית, גם לפנסיונרים, ודאי לאנשים לפני פרישה, יש עוד שנים רבות להשקיע.

תכנון פיננסי איננו הבטחה לרווח בשורה התחתונה, להכנסות שיעלו תמיד על ההוצאות, לתשואה גבוהה ומובטחת או לתזמון מדויק של שוק המניות (מה שכידוע, אלא אם בנבואה או בהונאה עסקינן, בלתי אפשרי לביצוע). זה גם לא פתרון בית ספר – המתודולוגיה אולי דומה עבור רובנו, אבל התוצאה אישית לגמרי. תכנון פיננסי חייב להיות פרסונלי ולא מוצר מדף.

טוב ששאלתם – בשביל זה אנחנו כאן. כדי ללוות אתכם צעד צעד, בתהליך מאוד סדור והגיוני, שמתחיל בבדיקת הקיים, נמשך בחידוד הצרכים, עובר למפת דרכים מסודרת ומקיפה לכסף שלכם ומגיע להטעמת התוכנית בפועל, תוך עדכון שלה מעת לעת בהתאם לנסיבות המשתנות במאקרו ובמיקרו – בשווקים ואצלכם בכיס.

אנחנו מבטיחים לעשות את זה הכי פשוט שרק אפשר, ולא רק כי יותר נעים לעבוד ככה. אנחנו באינווסטור 360 מאמינים באמת ובתמים – וגם רואים את זה כמעט על בסיס יומי – שהסיבה מספר אחת לטעויות היא חוסר הבנה.

לכן אנחנו משקיעים באינספור פריטי תוכן מקוריים – קורסים, וובינרים שבועיים, מאמרים ועוד (מוזמנים למצוא אותם באתר הקורסים שלנו). באותה שקדנות יטפל כל מתכנן פיננסי לא רק בתיק שלכם, אלא בראש ובראשונה בכם. כדי שתבינו בדיוק מה אנחנו מציעים לכם לעשות, ואפילו – ואולי בעיקר – למה.